Wenn das kein Ansporn ist: Crash in Asien. Während Japan heute knapp drei Prozent verlor, ging es in China um knapp sieben Prozent in den Keller. Die Furcht vor einer Konjunktur-Abschwächung beschwört alte Ängste herauf. Das geht auch am DAX nicht spurlos vorüber. Aktuell (11:00 Uhr) ist er rund 3,5 Prozent im Minus.

Dabei sah das vergangene Jahr ganz gut aus: der DAX legte um 9,6 Prozent zu.

Von diesem Referenzwert ausgehend, betrachten wir einmal die skandinavischen Märkte.

Dänemark +35,1%

OMX Kopenhagen20 | 01.01.15 Eröffnung 750,63 | 31.12.15 Schluss 1.014,18 (Vortageskurs)

Die Börse in Kopenhagen erwies sich als äußerst lukrativ. Mit einem Plus von 35,1 Prozent war sie der Spitzenreiter. Die Voraussetzungen in Dänemark stimmen, die an der Börse notierten Unternehmen sind hervorragend positioniert und werden nachgefragt, weil sie auch eine relativ hohe Dividende zahlen. Gute Gründe, hier weiterhin investiert zu bleiben.

Norwegen -1,2%

OBX Oslo25 | 01.01.15 Eröffnung 366,34 | 31.12.15 Schluss 362,00 (Vortageskurs)

Die Börse in Oslo hat in 2015 enttäuscht und schloss kaum verändert mit einem Minus von 1,2 Prozent. Hauptursache für diese Schwäche ist der gefallene Ölpreis, da Norwegens Wirtschaft – und damit die dort ansässigen Unternehmen – stark vom Ölpreis abhängen. Möglicherweise ist das aber für dieses Jahr auch eine gute Ausgangsbasis für steigende Kurse, wenn der Ölpreis wieder anzieht.

Schweden -1,6%

OMX Stockholm30 | 01.01.15 Eröffnung 1.470,54 | 31.12.15 Schluss 1.446,82 (Vortageskurs)

Die Börse in Stockholm schloss ebenfalls fast unverändert. Hier waren es wohl die allgemeinen Konjunktursorgen, die die Kurse im Laufe des Jahres kaum bewegten. Denn gerade in Schweden sind viele weltweit tätigen Zulieferer und Konsumgüterhersteller ansässig. Weltweite Konjunkturschwächen bilden sich somit besonders stark ab.

Edelmetalle

Gold -10,3% | Eröffnung 01.01.2015 USD 1.183,60 | Schluss 31.12.15 USD 1.060,68

Silber -11,7% | Eröffnung 01.01.2015 USD 15,72 | Schluss 31.12.15 USD 13,86

Platin -26,2% | Eröffnung 01.01.2015 USD 1.207,00 | Schluss 31.12.15 USD 892,25

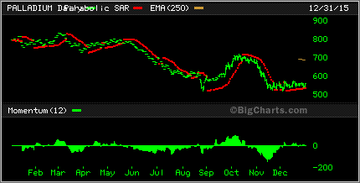

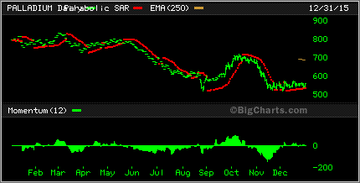

Palladium -29,4% | Eröffnung 01.01.2015 USD 798,10 | Schluss 31.12.15 USD 563,40

Mit der Entwicklung der Edelmetalle kann man 2015 nicht zufrieden sein.

Während die Nachfrage nach physischem Gold und Silber stetig stieg, verkauften die großen Marktteilnehmer (vulgo: Investment-Banken) in großem Stil „Papiergold“ und drückten damit den Preis der beiden Edelmetalle nach unten. Auch die verstärkte Nachfrage internationaler Notenbanken konnte am Wertverlust nichts ändern, da das Interesse der großen „Spieler“ an fallenden Edelmetallpreisen übermächtig war. Wer näheres wissen will, sollte sich die Handelsdaten der Comex ansehen oder sich Informationen auf der Webseite des World Gold Council besorgen.

Platin und Palladium litten unter Minenstreiks und dem Abgasskandal bei Volkswagen und anderen Autoherstellern (Palladium für Diesel-Katalysatoren).

Cryptogeld

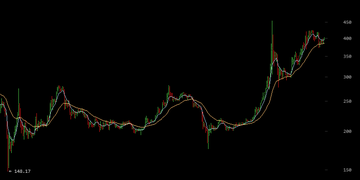

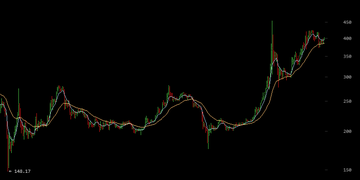

Bitcoin +48,5%

Eröffnung 01.01.15 USD 266,56 | Tief 14.01.15 USD 148,17 | Hoch 04.11.15 USD 455,00 | Schluss 31.12.15 USD 395,77

Litecoin +40,9%

Eröffnung 01.01.15 USD 2,25 | Tief 14.01.15 USD 1,00 | Hoch 10.07.15 USD 7,99 | Schluss 31.12.15 USD 3,17

Diese Anlageklasse hat im vergangenen Jahr sehr viel Freude bereitet. Vergessen ist der Mt.Gox-Skandal, die Vorteile des Cryptogeldes werden immer mehr Menschen bewusst. Inzwischen gibt es auch Fonds auf Cryptogeld und viele Banken haben die zugrundeliegende Blockchain-Technologie als Schlüsseltechnologie entdeckt und versuchen sie für Ihre Zwecke zu nutzen. Das bringt Cryptogeld immer wieder in den Fokus der Öffentlichkeit und trägt dazu bei, noch viel mehr Menschen dafür zu interessieren. Allerdings darf man auch nicht verschweigen, dass Cryptogeld sehr volatil ist, wie obige Charts beweisen. Da wir diese Anlage aber langfristig (sprich: steuerfrei) betrachten, interessiert uns nur der grundsätzliche Trend – und der ist aufwärts gerichtet. Kursabschläge nutzen wir zu Nachkäufen.

Für das soeben begonnene Jahr bin ich – zumindest für das zweite Halbjahr – positiv gestimmt. Die Wirtschaft wird sich wieder erholen, zumal die Regierungen weltweit bereit sind sie zu stimulieren. Die bestehenden politischen Konflikte sollten die Regierungen im Laufe des ersten Halbjahres im Griff haben. Als Restrisiko sehe ich „lediglich“ den Terrorismus, nicht vorhersehbare Naturkatastrophen und – leider – mögliche neu aufbrechende politische Konflikte.