Am 1. Juni 2017 verarbschiedete der Bundestag das Betriebsrentenstärkungsgesetz.

Kurz zusammengefasst: Der Arbeitnehmer (AN) wandelt seinen Barlohn zum Teil in eine Betriebsrente um. Dadurch sinkt sein steuer- und sozialversicherungspflichtiges Einkommen. Klingt erst mal gut, weil Steuern und Abgaben gespart werden. Der Arbeitgeber (AG) zahlt 15% dazu und erhöht dadurch das angesparte Betriebsrenten-Kapital. Klingt auch nicht schlecht, weil mehr Renteneinzahlung.

Aber: durch den verringerten sozialversicherungspflichtigen Lohn wird auch weniger in die gesetzliche Rente eingezahlt, was zu einem geringeren Anspruch daraus führt. Und der Arbeitnehmer spart sich deshalb erst mal rund 20% und zahlt dann den geringeren Zuschuss von 15%. Ein Viertel des bisher gezahlten Sozialversicherungsanteils des Arbeitnehmers steckt sich dieser also jetzt in die eigene Tasche. Umverteilung von oben nach unten.

Und es kommt noch schlimmer: Die Arbeitgeber werden aus der Haftung entlassen, das Risiko trägt allein der Arbeitnehmer. Denn es gibt keine Garantiesumme, lediglich eine Zusage, mindestens das eingezahlte Kapital zurück zu bekommen. Bei den üblichen Laufzeiten von Jahrzehnten bedeutet das nichts anderes als eine eiskalte Enteignung. Denn durch die aktuelle Niedrigzins-Politik der EZB wird die Inflation in den nächsten Jahren stark ansteigen, sodass das heute eingezahlte Kapital am Ende – hoffentlich wenigstens noch – die halbe Kaufkraft haben wird.

Denn eine Inflation von „nur“ 2% – das ist für die EZB „normal“ und die angestrebte Zielgröße – macht aus einem Kapital von 1.000 Euro in einem Zeitraum von 30 Jahren eine Kaufkraft von nur noch 552 Euro – ein Kaufkraftverlust von 45%. Nach heutigem Wissensstand wird aber über die nächsten 30 Jahre eine wesentlich höhere Inflationsrate erwartet. Noch weitaus höherer Kaufkraftverlust droht.

Dazu kommt: die im Alter ausgezahlte Rente unterliegt der Steuer- und Sozialversicherungspflicht.

Ist das die Vorstellung von „Sozialer Gerechtigkeit“ der Schulz-SPD? Nein, das sind Nebelkerzen und den Wählern wird Sand in die Augen gestreut. Die jetzige Regierung (mit SPD-Beteiligung) nimmt eine Enteignung im Renten-Alter billigend in Kauf. Und das federführend von einer SPD-Sozialministerin. Hat Andrea Nahles bei diesem Gesetz nicht nachgedacht und gerechnet? Das wäre schlimm. Noch schlimmer aber wäre es, wenn sie nachgedacht und gerechnet hätte und trotzdem das Gesetz so formuliert hat. Das ist meiner Meinung nach ein klarer Verstoß gegen ihren Amtseid (Nutzen mehren, Schaden abwenden) – kann man aber nicht einklagen.

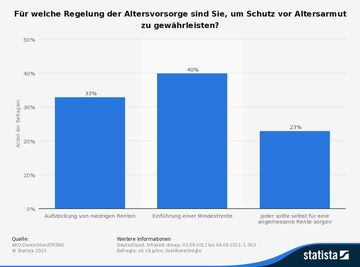

Schon die Altersvorsorge an sich ist ein Zwei-Klassen-System.

Arbeitnehmer haben nach 45 Jahren Beitragszahlung einen Renten-Anspruch auf den Durchschnittsverdienst aus dieser Zeit. Das Rentenniveau sank dabei von 52,9% im Jahre 2000 auf nur noch 47,9% im Jahre 2016. Und es wird weiter sinken bis auf knapp über 40% im Jahre 2030. Wohlgemerkt, aus dem Durchschnittsverdienst eines ganzen Arbeitslebens.

Abgeordnete und Beamte sind – wie könnte es auch anders sein – davon natürlich nicht betroffen. Denn Abgeordnete haben eine eigene überaus üppige Versorgung und die Beamten bekommen gut 71% ihres letzten Bruttogehalts. ZeitOnline schreibt in ihrem Artikel „Fünf Jahre Arbeit, 1.573 Euro Pension“ vom 07. Juni 2016: „Die Höhe einer Beamtenpension richtet sich ausschließlich nach dem letzten Gehalt. Das ist üblicherweise das höchste. Dagegen bekommen Normalrentner das, was sie im Laufe ihres Arbeitslebens an Entgeltpunkten zusammengesammelt haben, also einen Teil ihres Lebensdurchschnittsverdienstes. Schon allein dadurch sind Beamtenpensionen erheblich höher.“

Wenig erstaunlich: kein Ex-Beamter bezieht Grundsicherung. Dazu kommt: Beamte sind unkündbar, das heißt sie haben einen absoluten Kündigungsschutz, während normale Arbeitnehmer auch entlassen werden können und dann von Arbeitslosenhilfe leben müssen. Müsste das nicht dem Beamten etwas wert sein und beispielsweise zu einem Solidaritätsabschlag auf einen Beamtensold in Höhe von z.B. 20% führen? Keineswegs, der Deutsche Beamtenbund zeigt sich entrüstet ob solcher Vorschläge und warnt vor einer Neid-Debatte. Das übliche Totschlag-Argument.

Hat das schon mal jemand thematisiert? Interessiert das unsere Volksvertreter im Parlament? Wohl kaum, denn Beamte dominieren den Bundestag. Das es mit ein bisschen Interesse für die Belange der Rentner auch anders geht, zeigen die Nachbarländer wie z. B. Österreich. Dort gibt es unter gleichen Voraussetzungen eine rund doppelt so hohe Rente wie in Deutschland.

Also Zeit für „zivilen Ungehorsam“? Ja, ich rate dringend davon ab, sich auf diese „neue“ Betriebsrente einzulassen. Wer jetzt immer noch nicht begriffen hat, dass die Regierung die Rente zu Tode reformiert hat und Unternehmer-Intressen vertritt und dadurch klammheimlich den Generationenvertrag aufgekündigt hat, dem ist nicht mehr zu helfen.

Jetzt gilt es, die Altersvorsorge selbst in die Hand zu nehmen. Und das ist so schwer gar nicht. Außer Interesse an diesem Thema braucht man „nur“ ein bisschen Geld und Zeit. Das nötige Wissen kann man sich aneignen und es ist auch nicht viel schwerer als den Führerschein zu erwerben.

PS:

Nach einer dpa-Meldung vom 02. Juni wollen fünf Versicherer „Das Rentenwerk“ gründen. Weiter heisst es: Mit dem Beschluss des Bundestags zur Reform der Betriebsrente fällt auch der Startschuss für die weitere Planung eines gemeinsamen Angebots von fünf Traditions-Versicherern in diesem Markt. Unter dem Namen „Das Rentenwerk“ beabsichtigen die Lebensversicherer von Barmenia, Debeka, Gothaer, HUK-Coburg und Die Stuttgarter, eine flexible Betriebsrente anzubieten, die Arbeitgeber und Gewerkschaften an ihre Bedürfnisse anpassen können. Das Bundeskartellamt muss dem Vorhaben noch zustimmen. Die erforderliche Fusionskontrollanmeldung haben die beteiligten Unternehmen am 30. Mai 2017 dort eingereicht.

Da die Gründung einer derart umfangreichen „Anstalt“ von fünf bisherigen Wettbewerbern nicht von gestern auf heute möglich sein dürfte, ist anzunehmen, dass die Versicherungswirtschaft schon seit längerem in die Gesetzgebung involviert war. Ein Schelm, wer Böses denkt.