StatOil ASA | Norwegen

Sektor: Öl- und Gas-Produktion

Beschreibung: Die skandinavische Nr. 1 im Bereich Öl und Gas entwickelt Fördergebiete, produziert und vermarktet Gas, Öl und daraus raffinierte Produkte weltweit. Direkt vor Ort ist der Konzern in 34 Ländern, die wichtigsten Fördergebiete liegen in der Nordsee, der Barentssee und Brasilien. Die vom Unternehmen betriebenen Raffinerien befinden sich in Norwegen, Dänemark, Großbritannien und Deutschland. Auch erneuerbare Energien gehören inzwischen zum Firmengeschäft. Rund drei Viertel seines Umsatzes erzielt der Konzern im Heimatmarkt.

Aktuelle Lage: Im August verkündete der Konzern, bei der Entwicklung eines riesigen Ölfeldes in der Nordsee rund 2,5 Mrd. US-Dollar an Kosten einsparen und damit dem Druck des bis dahin fallenden Ölpreises standhalten zu können. Trotz sinkender Ölpreise gab das Unternehmen im September bekannt, bis zu 60 Mrd. NOK in den Ausbau des in der Barentssee liegenden Ölfeldes „Johan Castberg“ investieren zu wollen. Im Oktober musste man einen um Sondereffekte bereinigten Verlust im dritten Quartal von über 260 Mio. US-Dollar, und damit den zweiten Quartalsverlust in Folge, bekanntgeben. Der seit einigen Wochen ansteigende Ölpreis scheint nun aber die Wende zu bringen, vorausgesetzt die Drosselung der Ölförderung durch die OPEC-Staaten hält an und sorgt mit einer anziehenden Weltwirtschaft (Stichwort: Infrastruktur-Ausgaben in aller Welt) für weiterhin steigende Ölpreise. Weiteren Druck von den Ölpreisen nehmen immer strengere Umweltauflagen und der in den nächsten 25 Jahren nötige Abbau von rund 2.600 Öl- und Gasbohrinseln, weil die Anlagen veraltet und/oder die Felder so gut wie ausgefördert sind. Bis vollwertiger Ersatz geschaffen ist, entsteht eine nicht unerhebliche Lücke auf der Angebotsseite.

|

|

|

|

|

| Fundamental |

2015 |

2016e |

2017e |

| Umsatz (in Mio.) |

465.300 |

390.000 |

480.000 |

| Schulden (in Mio.) |

122.000 |

155.500 |

148.000 |

| Gewinn* |

-11,80 |

1,69 |

8,70 |

| Dividende* |

7,41 |

7,04 |

7,10 |

| Div.-Rendite |

6,0% |

4,5% |

4,6% |

| Buchwert* |

111,00 |

103,00 |

105,00 |

| Cash Flow* |

34,30 |

27,70 |

37,10 |

* Angaben pro Aktie (Beträge in Landeswährung)

|

| |

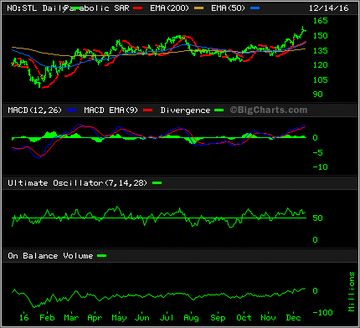

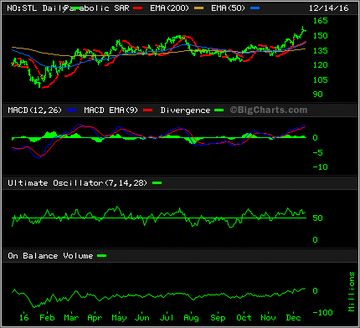

Seit der Wahl des neuen US-Präsidenten Donald Trump, der als Freund fossiler Energie gilt, steigt der Kurs der Aktie wieder an. Das Kostensenkungsprogramm und die Aussicht auf weiter steigende Ölpreise geben dem Kurs zusätzlichen Auftrieb, sodass auch die Institutionellen wieder in das Unternehmen investieren.

Aufgrund der aktuellen Situation und der bisherigen Entwicklung würde ich auch in dieses Unternehmen investieren, wäre ich nicht in unserem Muster-Depot bereits voll investiert.

Wer noch nicht (voll) investiert ist und das auch tun will:

ISIN NO0010096985 | Symbol STL | Börse Oslo Bors | akt. Kurs NOK 155,40

alternativ handelbar z.B. an der Börse Tradegate, Xetra, Frankfurt oder Stuttgart, allerdings bei relativ geringen bis kaum vorhandenen Umsätzen (Spread!).

Hinweis: Diese Kurz-Analyse stellt keine Aufforderung zum Handel mit dieser Aktie dar. Ich übernehme keine Verantwortung für jegliche Konsequenzen und Verluste, die aus der Verwendung dieser Informationen entstehen. Ich handle mit skandinavischen Aktien und besitze eventuell Positionen in den hier erwähnten Wertpapieren.

Norwegen und Deutschland haben vieles gemeinsam: beide Länder hatten zu Beginn des Jahres noch keine Regierungen gebildet, obwohl die Wahlen schon im September stattfanden. Die Inflationsrate liegt aktuell bei unter zwei Prozent, das BIP Wachstum bei zwei Prozent bzw. knapp darüber, die Arbeitslosenquote bei 4,3% bzw. 5,3%. In der dritten Januar-Woche hat Norwegen nun seine Regierung gebildet, in Deutschland wird es wohl noch etwas dauern. Dennoch: die bereits in 2017 politisch und wirtschaflich sehr enge bilaterale Zusammenarbeit dürfte sich in diesem Jahr wohl fortsetzen.

Norwegen und Deutschland haben vieles gemeinsam: beide Länder hatten zu Beginn des Jahres noch keine Regierungen gebildet, obwohl die Wahlen schon im September stattfanden. Die Inflationsrate liegt aktuell bei unter zwei Prozent, das BIP Wachstum bei zwei Prozent bzw. knapp darüber, die Arbeitslosenquote bei 4,3% bzw. 5,3%. In der dritten Januar-Woche hat Norwegen nun seine Regierung gebildet, in Deutschland wird es wohl noch etwas dauern. Dennoch: die bereits in 2017 politisch und wirtschaflich sehr enge bilaterale Zusammenarbeit dürfte sich in diesem Jahr wohl fortsetzen.